Magazin Mitbestimmung, 06/2013

Aggressiv wie nie zuvor weichen internationale Großunternehmen Zahlungen an den Fiskus aus. Ihren Anteil zur Finanzierung öffentlicher Aufgaben einzutreiben wird in Zeiten der Digitalisierung immer schwieriger. Von Lukas Grasberger

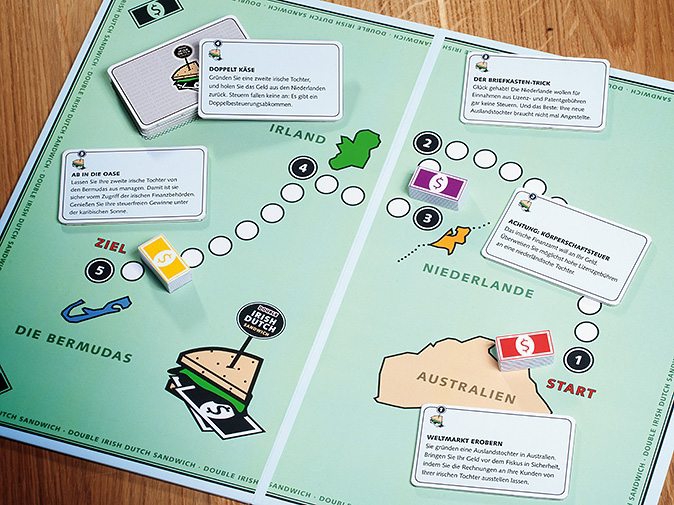

Das Prinzip des Double Irish Dutch Sandwich: Steuertrick als Spiel ( Foto: Timo Volz / Idee: Jörg Volz/Andreas Kraft)

Es wirkt wie ein Spiel, doch es geht um Milliarden: Beim Wettrennen um immer höhere Profite suchen internationale Konzerne auch nach jedem Steuerschlupfloch. Dafür durchleuchten sie Besteuerungsabkommen zwischen verschiedenen Ländern, die eigentlich verhindern sollen, dass Gewinne doppelt besteuert werden. Doch mit immer raffinierteren Modellen nutzen die Konzerne die internationalen Verträge, um letztlich gar keine oder kaum Steuern zu zahlen. Alles vollkommen legal. Beispiele gefällig?

Der Internet-Gigant Google nutzt laut der Nachrichtenagentur Bloomberg ein beliebtes Modell mit dem netten Namen „Double Irish with a Dutch Sandwich“: Schaltet ein Kunde, etwa aus Saudi-Arabien, Australien oder Italien, eine Anzeige bei Google, überweist er das Geld dafür an eine irische Tochter. Von dort fließt es in Form von Patentgebühren zunächst weiter an eine Briefkastenfirma in den Niederlanden, die ganz ohne Angestellte auskommt. In Irland wird das Geld nicht besteuert, weil es ja innerhalb der EU weitergereicht wird, in Holland greift der Fiskus nicht zu, weil dort Einnahmen aus Patentgebühren steuerfrei sind. Von den Niederlanden geht das Geld dann an eine zweite irische Google-Tochter, die zwar ihren Firmensitz auf der Grünen Insel hat, ihren Steuersitz aber in der Karibik. Und dort, auf den Bermudas, gibt es erst gar keine Unternehmenssteuern. Die irischen Firmen sind das Brot und die niederländische der Käse: Fertig ist das Steuervermeidungs-Sandwich.

Googles größter Konkurrent Apple macht es ähnlich. Nur das Modell der wertvollsten Firma der Welt klingt noch verrückter: An der Spitze der Auslandsniederlassungen steht die Apple Operations International. Offizieller Firmensitz ist Irland; die Bankkonten sind jedoch in den USA, und die Vorstandssitzungen werden in Kalifornien abgehalten. Während das US-amerikanische Recht den Steuersitz danach festlegt, wo die Firma offiziell registriert ist, schaut Irland darauf, wo ein Unternehmen tatsächlich geführt wird. Apples Auslandstochter fällt so zwischen alle Stühle und hat in den letzten fünf Jahren erst gar keine Steuererklärung abgegeben – bei einem Umsatz von 30 Milliarden US-Dollar zwischen 2009 und 2012. Besonders pikant: Demnächst will Apple über Dividenden und den Rückkauf von Aktien rund 100 Milliarden US-Dollar an die Aktionäre ausschütten. Dafür hat das Unternehmen genug Reserven, nur das Geld liegt bei den Auslandstöchtern. Würde es Apple für die Dividendenzahlungen in die USA holen, müsste das Geld nachversteuert werden. Die Lösung: Der Technologiekonzern leiht sich einfach 17 Milliarden US-Dollar am Kapitalmarkt.

Ähnlich aggressiv geht dem Grünen-Finanzexperten Sven Giegold zufolge in Deutschland der US-Konzern Starbucks vor. Bis zu drei Millionen Euro jährlich enthalte die US-Kaffeekette den Steuerbehörden hierzulande vor, so die Recherchen Giegolds, die er gemeinsam mit seinen Parteikollegen aus dem Bayerischen Landtag unlängst veröffentlichte. Dank Buchungstricks und geschickter Verlagerung von Gewinnen verdiente Starbucks in Deutschland nämlich nie Geld.

Dabei setzt auch die Kaffeehauskette die drei gebräuchlichsten Instrumente der Steuervermeidung ein: Lizenzen, Fremdfinanzierung und konzerninterne Verrechnung. Zum Ersten zahlt jede deutsche Starbucks-Filiale für die Nutzung der Marke und die Konzernsteuerung Lizenzgebühren an die Starbucks-Holdinggesellschaft in den Niederlanden, wo, wir erinnern uns, solche Einnahmen praktisch nicht besteuert werden. Des Weiteren leihen sich die örtlichen Kaffeeläden von der niederländischen Mutter Geld und können so Zinsaufwendungen geltend machen. Beide Mechanismen schmälern den versteuerbaren Gewinn und helfen, die Profite in fiskalisch günstigere Länder zu verlagern. Zudem bezog Starbucks nach Giegolds Nachforschungen Kaffee von einer Schwester in der Schweiz und zahlte dafür einen Gewinnaufschlag von 20 Prozent. Die geschickte Verschiebung von Gewinnen in Niedrigsteuerländer und die Verbuchung von Verlusten in Hochsteuerländern führte dazu, dass Starbucks 2011 in Deutschland bei einem Umsatz von 117 Millionen Euro ein Minus von 5,3 Millionen auswies.

WACHT DIE POLITIK AUF?

Im Februar 2013 legte OECD-Generalsekretär Angel Gurría eine Studie vor, die minutiös die Mechaniken der Steuervermeidung schildert. Das System der Doppelbesteuerungsabkommen nutzten Unternehmen zunehmend, um eine doppelte Nichtbesteuerung zu erreichen, kritisierte Gurría. Jahr für Jahr entgehen den EU-Staaten eine Billion Euro durch die vollkommen legale Steuervermeidung. In einer Zeit, in der Regierungen und Bürger an allen Ecken und Enden zum Sparen gezwungen seien, „müssen aber alle Steuerzahler, ob Privatleute oder Unternehmen, ihren Anteil zahlen“. Auch im Bundesfinanzministerium empfindet man die zunehmend aggressive Steuergestaltung einiger Multis als „nicht tragbar“. „Die Globalisierung braucht Regeln“, sagte Ressortchef Wolfgang Schäuble beim G20-Gipfel in Moskau. Bis Juli soll die OECD den 20 größten Industrie- und Schwellenländern einen Aktionsplan vorlegen.

Aber kann das wirklich gelingen? Experten wie Wolfgang Schön, Direktor des Max-Planck-Instituts für Steuerrecht, zeigen sich „verhalten optimistisch“. Die Chance, auf europäischer Ebene voranzukommen, sei derzeit günstig. In der Wirtschafts- und Finanzkrise strebten die EU-Staaten – bei allen Turbulenzen, sich über die Kreditmärkte zu finanzieren – wieder nach einer soliden Besteuerungsgrundlage. Auch der Finanzfachmann Markus Meinzer vom Tax Justice Network (TJN) hofft auf die Politik: „Der politische Handlungsdruck ist höher als jemals zuvor.“ Und der Wiesbadener Wirtschaftsprofessor Lorenz Jarass macht einen Meinungsumschwung aus: Endlich nehme eine breitere Mehrheit wahr, dass die Praktiken der Konzerne nicht nur das Steueraufkommen schmälerten, sondern auch kleinere Betriebe benachteiligten, die ihre Steuern voll zahlten.

Wie massiv das Ungleichgewicht bei den Steuereinnahmen zulasten der Normalbürger mittlerweile ausfällt, hat Jarass mit seinem Kollegen Gustav Obermair in einer Studie für die Hans-Böckler-Stiftung herausgearbeitet. Die tatsächliche bezahlte Steuer- und Sozialabgabenbelastung von Lohneinkommen lag demnach im vergangenen Jahr bei durchschnittlich 45 Prozent. Von den Einkommen aus Unternehmertätigkeit und Vermögensanlagen hingegen gingen lediglich 22 Prozent an den Fiskus. Speziell Großunternehmen hätten viele Möglichkeiten, Gewinne legal am Fiskus vorbeizuschleusen, sagt Jarass. Geld, das dem Staat dann fehlt.

Dank der raffinierten Konstruktionen liegt die Auslandssteuerquote von US-Multis im einstelligen Bereich. 1,9 Prozent Steuern auf die außerhalb der USA erzielten Gewinne zahlte etwa Apple laut letztem Jahresbericht. Beim Suchmaschinenkonzern Google lag dieser Anteil bei drei Prozent, wie der US-Steueranalyst Martin E. Sullivan ausgerechnet hat. Der Wiesbadener Ökonom Jarass hat diesen „Optimierungen zulasten des normalen Steuerzahlers“ den Kampf angesagt. Sein Maßnahmenkatalog setzt vor allem auf ein Prinzip: Steuern dort zu erheben, wo die wirtschaftliche Aktivität wirklich stattfindet, dort, wo die Werte geschaffen werden. Der Fiskus müsse sich – vereinfacht gesagt – den Zugriff direkt sichern, bevor Abzugsmöglichkeiten wie über Scheingeschäfte mit Namenslizenzen überhaupt geltend gemacht werden können. Ansetzen könnte er beim sogenannten EBIT, dem Gewinn vor Zinsen und Steuern. Damit würde die Bemessungsgrundlage verbreitert: Zins- wie Lizenzzahlungen an ausländische Mütter oder Tochtergesellschaften könnten – unabhängig vom Hauptsitz des Konzerns – stets an der Betriebsstätte als Gewinn versteuert werden. „Dies wäre einfach und umgehungsresistent machbar“, betont Jarass.

Eine Idee, mit der sich auch TJN-Mann Meinzer grundsätzlich anfreunden kann, die dem Kämpfer der NGO für mehr Steuergerechtigkeit aber letztlich nicht weit genug geht. „Mit der Steuervermeidung verhält es sich wie mit einem Luftballon: Wenn man an zwei Seiten drückt, formt er sich an der anderen Seite umso mehr aus.“ So helfe der Jarass-Vorschlag zwar, die Steuerflucht über Lizenz- und Patentgebühren und angebliche Fremdfinanzierung zu verhindern, nicht aber Manipulationen bei konzerninternen Verrechnungspreisen.

Bei solchen Manipulationen kauft etwa ein Autokonzern – im „Hochsteuerland“ Deutschland ansässig – Motoren bei einer Tochter in einem Staat mit niedrigen Steuersätzen zu Mondpreisen ein. Die scheinbar hohen Kosten drücken die heimische Steuerlast. Die hohen Gewinne der Tochtergesellschaft werden im Niedrigsteuerland veranlagt. Ein wichtiges Feld für den Fiskus: Laufen doch 60 Prozent des Welthandels mittlerweile konzernintern ab.

Um dieses Spiel durchschaubar zu machen, verlangen Experten, aber auch SPD und Grüne eine sogenannte länderbezogene Berichtspflicht. Nach der Idee des „Country-by-Country-Reporting“ würden Großkonzerne als Ganzes in den Blick genommen und dazu verpflichtet, Daten zu den Geschäften aller Auslandstöchter offenzulegen. Sie müssten erklären, wie viele Mitarbeiter sie in welchem Staat haben und was die Betriebsmittel dort wert sind; offenlegen, wie hoch die Gewinne jeweils sind und wie viel Steuern darauf gezahlt werden. Die aufgeschlüsselten Bilanzen würden den Steuerbehörden weltweit ein komplettes Bild liefern. „Da würde dann etwa ein Missverhältnis zwischen der Zahl der Angestellten und den Erträgen auffallen“, sagt Meinzer. „Wenn etwa die niederländische Tochter eines Multis 50 Prozent der Gewinne ausweist, aber nur zehn Prozent der weltweiten Mitarbeiter stellt, könnte man sich dieses Unternehmen herauspicken und eine größere Betriebsprüfung durchführen.“ Für Banken hat dies das EU-Parlament kürzlich durchgesetzt, ebenso beschlossen EU-Rat und -Parlament im April eine solche Berichtspflicht auch für Rohstoff- und Forstunternehmen. „Der Versuch, das Country-by-Country-Reporting auf alle Großunternehmen auszuweiten, blockiert bislang die Bundesregierung“, kritisiert Giegold, der für die Grünen im EU-Parlament sitzt. „Hier steht Deutschland auf der falschen Seite.“

Auch der Vorschlag, Konzerne als Einheit zu besteuern, kommt nicht wirlich voran. Dabei würden die Gewinne eines internationalen Konzerns nach einem Umlageschlüssel auf die einzelnen Länder aufgeteilt werden. Doch die Staats- und Regierungschefs können sich auf EU-Ebene nicht auf verbindliche Schritte einigen. Der Einstieg in das Modell – eine gemeinsame Körperschaftssteuerbemessung – werde auf die lange Bank geschoben, konstatiert Giegold. Für die Geheimniskrämerei der Steueroasen – Voraussetzung für legale Steuervermeidung von Konzernen wie für den Steuerbetrug Vermögender gleichermaßen – gebe es nach dem Widerstand von Österreich und Luxemburg nun eine weitere Frist, diesmal bis Ende 2013. Giegolds Fazit: Nach den großen Worten zur Eindämmung der Steuervermeidung „hat längst das Zurückrudern begonnen“.

Max-Planck-Forscher Schön wundert die steuerpolitische Zersplitterung kaum: „Das Ganze ist ein internationales Steuerspiel, in dem auch die einzelnen europäischen Staaten strategische Interessen verfolgen.“ Im Steuerwettbewerb agierten die Staaten mittlerweile selbst wie Konzerne: Durch Innovationen und Spezialisierungen strebe jeder nach seinem eigenen Vorteil – der Mehrwert müsse dabei nicht einmal fiskalischer Natur sein. Viele Länder, von den Niederlanden bis Großbritannien, hätten etwa eine Niederbesteuerung für Patentverwaltungs-Gesellschaften eingeführt. Steuerpolitik wird hier zur Standortpolitik, bei der es um den Zufluss neuer Technologien, die Ansiedlung von Forschung und Entwicklung geht.

Die Kernfrage, wer was an welchem Ort besteuern darf, ist sensibel: Zum einen ist fiskalische Selbstbestimmung für die Staaten Ausdruck nationaler Souveränität. Zum anderen könne es tückische Wechselwirkungen mit sich bringen, wenn man die Besteuerungsrechte international neu ordnet, sagt Schön. In Deutschland sieht man es kritisch, die Gewinne des Versandhändlers Amazon nicht besteuern zu können, da es hierzulande keine Betriebsstätte gibt. Die Europazentrale sitzt im Nachbarland Luxemburg. „Wenn aber Volkswagen massenhaft Autos nach China exportiert, dann wird der Gewinn aus diesem Export auch nicht im Reich der Mitte besteuert, weil dort dieselben Regeln gelten“, erläutert der Steuerexperte. „Kann man nun aus deutscher Sicht einen Weg finden, den Buchverkauf von Amazon zu besteuern, ohne dass die Chinesen sagen: Dann wollen wir auch eure Autoverkäufe besteuern?“

NEUE BRANCHEN SCHWER GREIFBAR

Erschwert wird ein internationaler Konsens zudem dadurch, dass Konzerne zunehmend weniger mit greifbaren Gütern, sondern mit geistigem Eigentum handeln. Wo Wissen der Wert ist, lassen sich kostbare Patente, Markenrechte, Lizenzen fast nach Belieben in Niedrigsteuerländer verschieben. Die Gestaltungsmöglichkeiten für IT-Firmen wie Google oder Apple als auch der Wettbewerb zwischen einzelnen Ländern hätten damit eine neue Dimension erreicht, betont Schön. Ein Problem, dem sich auch eine OECD-Arbeitsgruppe widmet.

Steuerexperte Jarass glaubt hier kaum an eine internationale Lösung: „In Zeiten, in denen Kapital und digitale Güter in Sekunden um den Globus wandern und Kapitaleigentümer häufig unbekannt sind, sollte alles, was in einem Land erwirtschaftet wurde, auch dort besteuert werden.“ Dies sei auch bei digitalen Gütern möglich – um etwa die Mehrwertsteuerpflicht durchzusetzen, wenn Privatkunden aus dem Internet eine Nutzungslizenz für eine Textverarbeitungssoftware herunterladen. „Hier kann der Fiskus über die Zahlungsströme zugreifen“, sagt Jarass. Dass nationale Alleingänge eine Signalwirkung entfalten können, zeige das Beispiel der Zinsschranke, die einem zu starken Herunterrechnen der Steuerpflicht über konzerninterne Kredite einen Riegel vorschieben soll. Hier seien andere EU-Länder Deutschland schließlich gefolgt.

Dass wichtige Schlachten im Kampf gegen Steuerflucht auch hierzulande gewonnen werden können, glauben auch die Steuerexperten von ver.di. Sie listen auf, was die deutsche Politik ganz ohne langwierige internationale Abstimmung tun könnte, um höhere Unternehmenssteuereinnahmen zu generieren. Sabine Reiner vom Ressort Wirtschaftspolitik verweist auf die „Steuersenkungsorgie der letzten zehn bis 15 Jahre“, die zu Milliarden an Steuerausfällen geführt habe. Hier gebe es Spielraum für Erhöhungen, auch für eine Ausweitung der Gewerbesteuern. „Steuern müssen wieder viel stärker am Ort der Wertschöpfung ansetzen, nicht am steuerlich klein gerechneten Gewinn.“ ver.di verlangt auch eine stärkere Transparenz für deutsche Großkonzerne: „Multis wie Daimler oder VW haben alle Töchter in Steueroasen. Was sie genau dort treiben, weiß niemand“, sagt Reiner.

In der Tat: Auch die DAX-Konzerne spielen mit im internationalen Steuerspiel. Laut dem „Manager-Magazin“ besitzen sie 2500 Beteiligungen in Steuerparadiesen. Und der „Spiegel“ berichtete kürzlich, wie zahlreiche deutsche Unternehmen Belgien als Steueroase entdeckt haben. Dort können Firmen bei einer Erhöhung des Eigenkapitals fiktive Zinsen von der Steuer absetzen. Es wird also so getan, als ob für die Kapitalerhöhung ein Kredit aufgenommen wurde. Tatsächlich fallen die Zinsen aber gar nicht an. Eine belgische VW-Tochter soll so 2012 auf einen Gewinn von 153 Millionen Euro überhaupt keine Steuern gezahlt haben. Und einer BASF-Tochter soll es laut „Spiegel“ mit einer Eigenkapitalerhöhung auf acht Milliarden Euro gelungen sein, auf einen Gewinn von fast 255 Millionen Euro nur 10,8 Millionen Euro Steuern zu zahlen. Die Konzerne wehren sich gegen den Vorwurf der Trickserei. Unrecht haben sie damit nicht: Schließlich halten sie sich ja an die nationalen Steuergesetze. Was sie tun, ist vollkommen legal und mit Blick auf den Profit sogar höchst rational. Ändern können das nur diejenigen, die die Gesetze gemacht haben